Gagner la confiance des investisseurs pour accélérer notre développement.

Les partenaires financiers de Tikehau Capital reconnaissent la stratégie de croissance du Groupe à long terme. Cette confiance nous permet de diversifier nos sources de financement et de limiter notre exposition aux variations de taux d’intérêt. Elle permet également de valider les engagements ESG du Groupe.

Presentation

September 2023 – Credit Investor Presentation

Presentation

October 2022 - Credit Update

Presentation

Mars 2021 – Emission Obligataire “Sustainable” 2029

Note de crédit

Fitch Ratings

Début 2019, Tikehau Capital a obtenu une première notation financière auprès de l’agence de notation financière Fitch Ratings. Assortie d’une perspective stable, cette notation Investment Grade (BBB-) confirme la solidité du profil financier de Tikehau Capital.

Le 15 mai 2025, a la suite de sa revue annuelle, I'agence de notation financiere. Firth Ratings a confirme la notation Investment Grade (BBB-) avec une perspective stable, mettant en avant la solidite du modele economique et de la structure financiere de Tikehau Capital dans son environnement actuel.

COMMUNIQUES FITCH RATINGS

Date de publication

Type de fichier

S&P Global Ratings

Le 21 mars 2022, Tikehau Capital a obtenu une deuxième notation financière auprès de l'agence de notation financière S&P Global Ratings. Assortie d'une perspective stable, cette notation Investment Grade (BBB-) confirme la solidité du profil financier de Tikehau Capital.

Le 1er Avril 2025, I'agence de notation financière S&P Global Ratings a réaffirmé la notation InvestmentGrade (BBB-) assortie d'une perspective stable.

Dans sa déclaration, S&P Global Ratings souligne de manière positive la capacité de la société à utiliser son propre bilan pour développer de nouvelles stratégies et de nouvelles générations de fonds, tout en continuant d’aligner ses intérêts à ceux de ses investisseurs. S&P Global Ratings renouvelle sa confiance dans la capacité du Groupe à maintenir et développer son activité dans un environnement volatile.

Nom du fichier

Date de publication

Type de fichier

Lignes de crédits

Crédit Revolving Syndiqué

Le crédit revolving syndiqué d’un montant de 1.15 milliard d’euros a été signé le 10 décembre 2025 pour une durée de 5 ans, assortie de deux options de prolongation d’un an chacune, étendant ainsi l’horizon de financement du Groupe jusqu’en 2030 au minimum, et potentiellement jusqu’en 2032.

Obligations & Placements Privés

Le 24 novembre 2017, Tikehau Capital a annoncé le placement d’une émission obligataire de 300 millions d'euros, arrivant à échéance en novembre 2023, avec un coupon de 3%. Le règlement a eu lieu le 27 novembre 2017.

Le 7 octobre 2019, Tikehau Capital a annoncé le placement d’une deuxième émission obligataire de 500 millions d'euros, arrivant à échéance en octobre 2026, avec un taux de 2,25 %. Le règlement a eu lieu le 14 octobre 2019.

Le 24 mars 2021, Tikehau Capital a annoncé avoir placé une troisième émission obligataire de 500 millions d'euros, sa première obligation durable, arrivant à échéance en mars 2029.

Le règlement a eu lieu le 31 mars 2021. Cette émission d'obligations durables senior non garantie est associée à un coupon annuel fixe de 1,625%, le plus bas jamais atteint par le Groupe.

Le 11 février 2022, Tikehau Capital a annoncé avoir fixé avec succès les termes d’un placement privé inaugural de 180 m$ sur le marché américain (USPP), structuré en deux tranches de maturités 10 (115 m$) et 12 ans (65 m$), les plus longues jamais atteintes par le Groupe. Le produit de ce financement a vocation à être utilisé dans le strict respect du cadre d’allocation (Sustainable Bond Framework) mis en place par le Groupe dans le cadre de sa première obligation durable émise en mars 2021. Cette opération reflète la confiance des investisseurs américains dans la qualité de crédit et la stratégie de croissance du Groupe à long terme et permet à Tikehau Capital de diversifier ses sources de financement, tout en affirmant davantage ses engagements ESG. Le pricing de l’opération a été réalisé le 11 février 2022, et sa finalisation a eu lieu en date du 31 mars 2022.

Le 8 septembre 2023 Tikehau a annoncé avoir réalisé avec succès le placement d’une quatrième émission obligataire durable d’un montant de 300 millions d’euros à échéance mars 2030. Cette émission d'obligations durables Senior Unsecured est assortie d’un coupon fixe annuel de 6,625 %. Nettement sursouscrite, l’émission a été placée auprès d'une base diversifiée de plus de 60 investisseurs et a été souscrite par plus de 80 % d’investisseurs internationaux.

Le 28 mars 2025, Tikehau Capital a annoncé le lancement d’une offre de rachat sur ses obligations existantes venant à échéance en octobre 2026 et son intention d’émettre de nouvelles obligations.

Le 07 avril 2025, Tikehau Capital a annoncé le succès de son offre de rachat de 200 millions d’euros sur ses obligations existantes venant à échéance en octobre 2026 concomitamment à la réalisation de sa cinquième émission obligataire d’un montant de 500 millions d’euros, arrivant à échéance en avril 2031.

Cette émission d'obligations Senior Unsecured est assortie d’un coupon fixe annuel de 4,25 %. Sursouscrite 2,8 fois, l’émission a été placée auprès d'une base diversifiée de plus de 130 investisseurs.

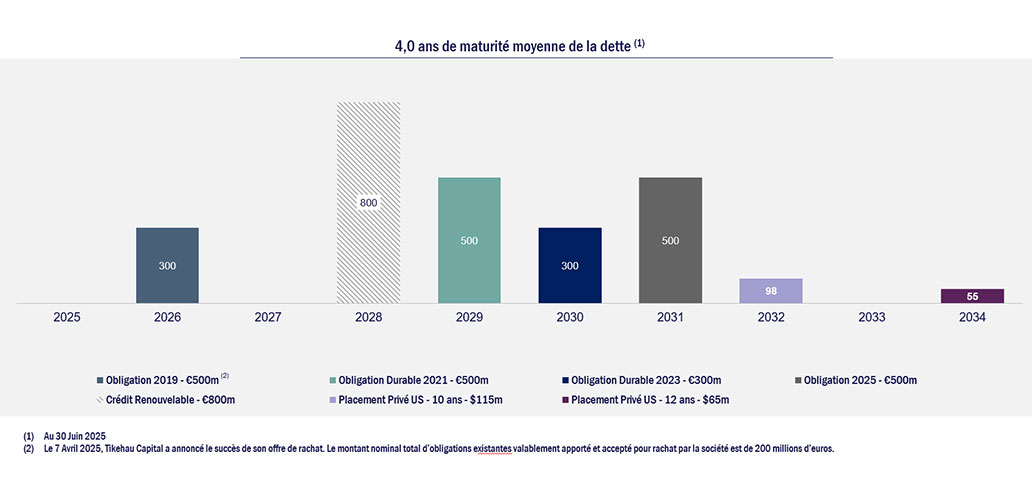

Profile d’amortissement – plan d’amortissement

- 100% de dettes sont non garanties

- Sources de financement diversifiées (équilibrées entre les obligations et la dette bancaire)

- Exposition limitée au risque de taux d'intérêt (avec 92% de la dette brute à taux fixe)

Émissions d'obligations

Date

Devise

Montant (Millions d’euros)

Coupon annuel

Echéance

Date

Devise

Montant (Millions d’euros)

Coupon annuel

Echéance

Date

Devise

Montant (Millions d’euros)

Coupon annuel

Echéance

Date

Devise

Montant (Millions d’euros)

Coupon annuel

Echéance

Date

Devise

Montant (Millions d’euros)

Coupon annuel

Echéance

Date

Devise

Montant (Millions d’euros)

Coupon annuel

Echéance

ESG